「会社員で副業しているけど、確定申告する必要あるの?」「確定申告で本業先にバレたらどうしよう」このような悩みをお持ちではありませんか?

会社員でも副業の所得によっては確定申告が必要です。万が一、確定申告を怠ると追加課税されたり、最悪の場合犯罪になったりしかねません。

さらに、本業先が副業を禁止していたら、確定申告で副業がバレるのも回避したいですよね。

この記事では、本業先にばれない確定申告の方法や簡単に確定申告書類を作る方法をご紹介していきます。私も、先月副業所得を確定申告しに行ってきました。その体験談も交えてお伝えします。

出典:https://www.photo-ac.com/main/detail/4503870?title=%E7%A2%BA%E5%AE%9A%E7%94%B3%E5%91%8A&searchId=3994467465

そもそも確定申告とは?

https://www.photo-ac.com/main/detail/4356300?title=%E7%A2%BA%E5%AE%9A%E7%94%B3%E5%91%8A%EF%BC%92&searchId=152174200

https://www.photo-ac.com/main/detail/4356300?title=%E7%A2%BA%E5%AE%9A%E7%94%B3%E5%91%8A%EF%BC%92&searchId=152174200そもそも、会社員は勤務先が毎年の年末調整で申告、納税を行ってくれるので確定申告を行う必要がありません。そのため、確定申告をきちんと理解していない人も多いでしょう。

確定申告とは、1月1日~12月31日までの1年間で得た所得からかかる税金を計算して、国に納めることを言います。

原則として、翌年の2月15日~3月16日(それぞれの日が土日・祝日なら翌日に振替)までに税務署に申告・納税を行います。

確定申告で計算する税金は、所得税と住民税です。副業で所得を得たら、この確定申告を行う必要があるのです。

会社員が副業の確定申告で抑えておくべき点

https://www.photo-ac.com/main/detail/4506981?title=%E7%99%BD%E8%83%8C%E6%99%AF%E3%81%AE%E5%89%8D%E3%81%AB%E7%AB%8B%E3%81%A3%E3%81%A6%E3%80%81%E9%9B%BB%E5%8D%93%E3%82%92%E8%A6%8B%E3%81%9B%E3%82%8B%E7%AC%91%E9%A1%94%E3%81%AE%E5%A5%B3%E6%80%A7&searchId=3994467465

https://www.photo-ac.com/main/detail/4506981?title=%E7%99%BD%E8%83%8C%E6%99%AF%E3%81%AE%E5%89%8D%E3%81%AB%E7%AB%8B%E3%81%A3%E3%81%A6%E3%80%81%E9%9B%BB%E5%8D%93%E3%82%92%E8%A6%8B%E3%81%9B%E3%82%8B%E7%AC%91%E9%A1%94%E3%81%AE%E5%A5%B3%E6%80%A7&searchId=3994467465会社員が副業の確定申告で抑えておくべき大事なポイントは、副業の種類によって所得の種類が異なることです。

副業の種類によって申告する所得の種類が変わります。そして、所得の種類によって税金の計算式が異なるのです。以下では、代表的な4つを列挙しています。

| 給与所得 | アルバイト |

| 事業所得及び雑所得 | せどり、アフェリエイト、YouTuber、UberEats配達員など |

| 不動産所得 | 不動産の家賃、売買収入 |

| 譲渡所得 | 株の売買、配当収入 |

「継続して利益を出している」「売上規模が大きい」など客観的に事業として成立していれば事業所得で申告を行い、お小遣い程度の金額なら雑所得で申告を行います。

両者の違いは、事業所得で赤字が出た場合、本業の給与と損益通算を行えることです。本業の給与から赤字分が引かれて、税金が還付されます。

このように自分の副業がどの所得に当てはまるか、事前に確認しておく必要があります。

会社員が副業の確定申告をする時は住民税に注意

https://www.photo-ac.com/main/detail/4309738?title=%E8%A8%88%E7%AE%97%E6%A9%9F%E3%82%92%E6%8C%81%E3%81%A4%E4%B8%8D%E5%AE%89%E3%81%9D%E3%81%86%E3%81%AA%E8%A1%A8%E6%83%85%E3%81%AE%E5%A5%B3%E6%80%A7&searchId=4258920350

https://www.photo-ac.com/main/detail/4309738?title=%E8%A8%88%E7%AE%97%E6%A9%9F%E3%82%92%E6%8C%81%E3%81%A4%E4%B8%8D%E5%AE%89%E3%81%9D%E3%81%86%E3%81%AA%E8%A1%A8%E6%83%85%E3%81%AE%E5%A5%B3%E6%80%A7&searchId=4258920350結論、本業先に副業がバレるのは、住民税の納付方法が関係しています。

住民税は、本業の所得と副業の所得を合算した額から、一定の税率をかけて算出されています。そして、給与から天引きされる「特別徴収」を選ぶと自治体から会社に通知書が送付されるのです。

その結果、会社側は従業員の住民税額が分かり、同じぐらいの所得の人に比べて住民税が多ければ別の所得を得ているのなと気づくわけです。

会社員が副業で確定申告する時は、住民税の納付方法に注意する必要があります。

会社員の本業先に副業がバレるのを回避する方法

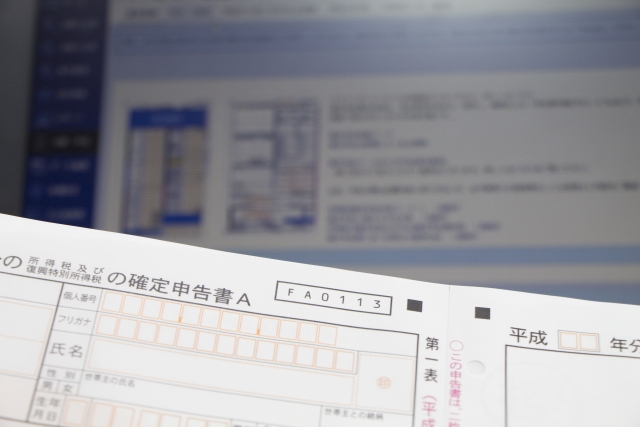

https://www.photo-ac.com/main/detail/4219020?title=%E7%A2%BA%E5%AE%9A%E7%94%B3%E5%91%8AA&searchId=4130311644

https://www.photo-ac.com/main/detail/4219020?title=%E7%A2%BA%E5%AE%9A%E7%94%B3%E5%91%8AA&searchId=4130311644副業をバレるのを回避する方法は、確定申告の時に住民税を「自分で納付」にチェックを付けることです。

確定申告で提出する書類に「確定申告書B」があります。そこに住民税の納付方法をチェックする欄があり、「自分で納付」にチェックを入れると、住民税の通知書が会社ではなく自宅に来るようになります。

あとは、決められた日時までにコンビニや銀行で納税するだけです。確定申告で住民税を納付する時は、必ず「自分で納付」を選ぶようにしてください。

住民税の通知以外に副業がバレる可能性があるのは以下の項目です。

- 副業のことを同僚に話して、同僚が会社に伝えてしまった。

- アルバイトをしている先に、同僚や上司が来た。

- ネットショップを自分の名前で運営していたら、お客様が同僚や上司だった。

防ぎようがない項目はありますが、会社の同僚や上司には副業のことは内緒にしておきましょう。

万が一会社員が副業所得を確定申告しなかったら??

https://www.photo-ac.com/main/detail/433978?title=%E6%90%BA%E5%B8%AF%E7%AB%AF%E6%9C%AB%E3%81%A8%E4%B8%AD%E5%B9%B4%E7%94%B7%E6%80%A73&searchId=3567972047

https://www.photo-ac.com/main/detail/433978?title=%E6%90%BA%E5%B8%AF%E7%AB%AF%E6%9C%AB%E3%81%A8%E4%B8%AD%E5%B9%B4%E7%94%B7%E6%80%A73&searchId=3567972047納税は国民の3大義務です。万が一、するべき確定申告を怠ったらどうなるのでしょうか?ここでは、単純に確定申告を忘れた場合と故意にしなかった場合を取り上げます。

確定申告の期限が過ぎた、忘れていた

3月15日までの期限に間に合わなければ、無申告課税が課されます。納付すべき税額が50万円までなら15%、50万円を超えると20%の割合で課されます。

なお、忘れたことに気づき自分で税務署に行った場合は、5%の割合まで軽減されます。

その理由から、期限が過ぎても自分で気づいたら必ず納税に行きましょう。

故意に確定申告しなかった

納税義務者が故意に確定申告を行わず納税を回避すると、無申告ほ税になります。無申告ほ税犯は、「5年以下の懲役もしくは500万以下の罰金、またはその両方」が課されます。

無申告ほ税は、重大は犯罪になりますので、間違っても故意に納税を回避しようと考えないでください。

副業所得金額と確定申告の関わりとは?

https://www.photo-ac.com/main/detail/3254142?title=%E8%8B%A5%E3%81%84%E5%A5%B3%E6%80%A7%E3%80%80%E7%96%91%E5%95%8F%E3%80%80%E8%80%83%E3%81%88%E3%82%8B%E3%80%80%E3%82%B9%E3%83%88%E3%83%AC%E3%82%B9%E3%80%80%E3%83%A2%E3%83%A4%E3%83%A2%E3%83%A4&searchId=4258920350

https://www.photo-ac.com/main/detail/3254142?title=%E8%8B%A5%E3%81%84%E5%A5%B3%E6%80%A7%E3%80%80%E7%96%91%E5%95%8F%E3%80%80%E8%80%83%E3%81%88%E3%82%8B%E3%80%80%E3%82%B9%E3%83%88%E3%83%AC%E3%82%B9%E3%80%80%E3%83%A2%E3%83%A4%E3%83%A2%E3%83%A4&searchId=4258920350会社員の副業で確定申告が不要になる場合は、大きく2つあります。

- 給与所得以外の所得が20万円以下

- 給与所得以外で2つ以上の給与所得を得ており、1つの収入金額と1つの所得金額が20万円以下の場合

1は比較的イメージがしやすいでしょう。2は、副業としてアルバイトやパートで雇用されながら個人でも稼いでいる人が当てはまります。

所得金額と収入金額が出てきましたが、所得金額は売上から経費を引いた金額。収入金額は給与や売上など支払いを受ける総額のことを指しています。

まず、自分の副業所得が確定申告を行う必要があるか確認してください。なお、20万以下で確定申告不要なのは所得税のみです。住民税は別途納める必要があります。

忙しい会社員の味方!簡単に確定申告を終わらせる方法

https://www.photo-ac.com/main/detail/1517091?title=%E7%A2%BA%E5%AE%9A%E7%94%B3%E5%91%8A&searchId=4275323015

https://www.photo-ac.com/main/detail/1517091?title=%E7%A2%BA%E5%AE%9A%E7%94%B3%E5%91%8A&searchId=4275323015確定申告は、書類作成や帳簿付けなど手間がかかる作業が多いです。これを自分一人で行っていたら時間ばかりかかってしまいます。

その時は、Freeや弥生ソフトなどの会計ソフトを利用するようにしましょう。

私はfreeを使っています。実際に使ったメリットか下記のとおりです。

- クレジットカードや銀行口座を登録すれば、経費を自動で登録できる。

- サポート体制が万全のため、分からないことがあればすぐに聞ける。

- 確定申告書類がたったの1時間弱で作れる。

特に確定申告書類が簡単に作れるのは非常にありがたいです。本業の給与所得や自分の住所などを入力するだけで面倒な書類が1時間かからず作成できます。後は、確定申告書類を持って納税に行くだけです。

私が受けているサービスはスタータープランの月額1,180円の有料プランですが、その価値は大いにあります。

忙しい会社員だからこそ、確定申告は時間をかけずに終わらせましょう。

副業の確定申告豆知識①~青色申告と白色申告~

https://www.photo-ac.com/main/detail/4067917?title=%E7%A2%BA%E5%AE%9A%E7%94%B3%E5%91%8A%E3%81%AE%E3%82%A4%E3%83%A1%E3%83%BC%E3%82%B8%EF%BC%88%E6%9B%B8%E9%A1%9E%EF%BC%8B%E3%83%9A%E3%83%B3%EF%BC%8B%E9%9B%BB%E5%8D%93%EF%BC%8B%E3%83%8F%E3%83%B3%E3%82%B3%EF%BC%89&searchId=288567976

https://www.photo-ac.com/main/detail/4067917?title=%E7%A2%BA%E5%AE%9A%E7%94%B3%E5%91%8A%E3%81%AE%E3%82%A4%E3%83%A1%E3%83%BC%E3%82%B8%EF%BC%88%E6%9B%B8%E9%A1%9E%EF%BC%8B%E3%83%9A%E3%83%B3%EF%BC%8B%E9%9B%BB%E5%8D%93%EF%BC%8B%E3%83%8F%E3%83%B3%E3%82%B3%EF%BC%89&searchId=288567976確定申告には、青色申告と白色申告があるのをご存じでしょうか?両者の違いは、節税効果にあります。

青色申告

青色申告の大きな特徴は、所得から一定額を控除できることです。2020年度より、帳簿の付け方で65万控除、55万控除・10万控除が選べるようになりました。

所得から一定額を控除できるので、課税所得を減らし納税額を抑えることができます。しかし、帳簿の付け方が複雑だったり、適用は事業所得、不動産所得・山林所得のみだったりと構造は複雑です。

その分、節税効果は高いので青色申告の条件を満たしていれば、青色申告一択で行きましょう。会計ソフトでは、青色申告の作成もスムーズに行えます。

白色申告

青色申告との決定的な違いは、一定額の控除がないことです。さらに、2014年度から帳簿の作成と、帳簿の保存が義務化されました。

よって、青色申告ほど複雑ではないものの、白色申告も帳簿を作成しなければなりません。

節税をお考えなら、帳簿は複雑になりますが青色申告がオススメです。

副業の確定申告豆知識②~個人と個人事業主の違い~

https://www.photo-ac.com/main/detail/1296547?title=%E7%A2%BA%E5%AE%9A%E7%94%B3%E5%91%8A%E6%9B%B8%E3%81%AB%E8%A8%98%E5%85%A5%E3%81%99%E3%82%8B&searchId=629719691

https://www.photo-ac.com/main/detail/1296547?title=%E7%A2%BA%E5%AE%9A%E7%94%B3%E5%91%8A%E6%9B%B8%E3%81%AB%E8%A8%98%E5%85%A5%E3%81%99%E3%82%8B&searchId=629719691個人事業主は、継続・反復する事業を行っており、税務署に開業届を提出している個人のことをいいます。

個人との大きな違いは、税法制度です。個人事業主だと青色申告が可能になり、最大65万円までの控除を受けられるので節税になります。

それ以外にも、開業した屋号で銀行口座を作れたり融資を受けられたりとメリットが多いです。

会社員でも個人事業主になることは可能です。しかし、副業で赤字申告を行うと、本業先にバレる可能性があります。そのため、事業基盤が整ってから開業するようにしましょう。

まとめ、会社員が副業をしたら確定申告をしよう!

https://www.photo-ac.com/main/detail/4342951?title=%E3%83%8E%E3%83%BC%E3%83%88%E3%83%91%E3%82%BD%E3%82%B3%E3%83%B3%E3%81%A8%E9%9B%BB%E5%8D%93%E3%82%92%E4%BD%BF%E3%81%86%E5%A5%B3%E6%80%A7&searchId=3949249349

https://www.photo-ac.com/main/detail/4342951?title=%E3%83%8E%E3%83%BC%E3%83%88%E3%83%91%E3%82%BD%E3%82%B3%E3%83%B3%E3%81%A8%E9%9B%BB%E5%8D%93%E3%82%92%E4%BD%BF%E3%81%86%E5%A5%B3%E6%80%A7&searchId=3949249349ここまで会社員の確定申告についてご紹介してきました。重要なのは下記の点になります。

- 副業所得が20万円以下なら確定申告不要。

- 確定申告を忘れる、故意にしないと課税・重大犯罪。

- 本業先にバレないように、住民税は自分で納付。

会社員にとって確定申告は馴染みが薄いので、するべきか判断に迷うと思います。しかし、納税は国民の義務であり、脱税は犯罪行為です。

副業で所得が発生したら、必ず確定申告をするようにしてください。